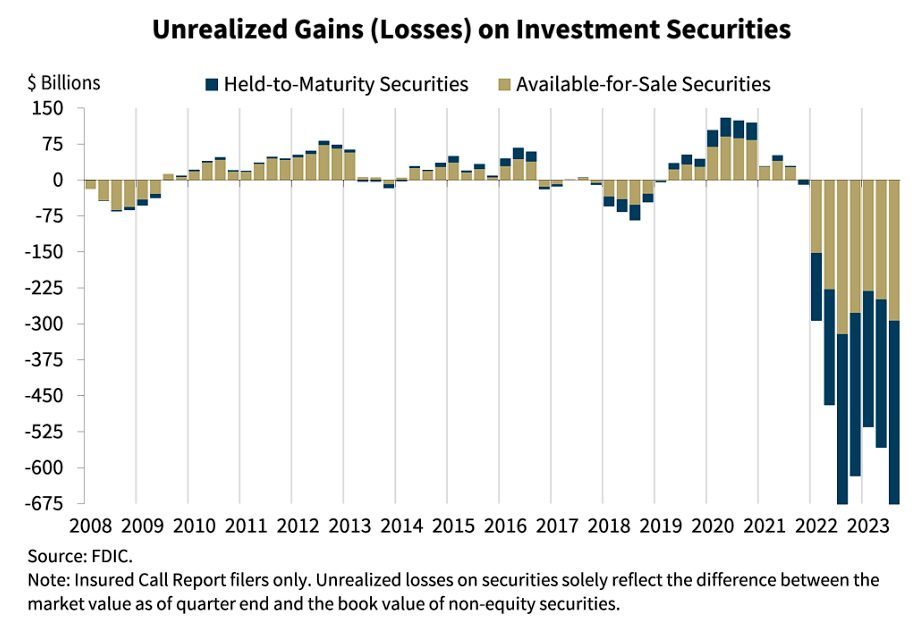

รายงานใหม่จาก Federal Deposit Insurance Corporation (FDIC) ระบุว่า ขณะนี้ ธนาคารในสหรัฐฯ กำลังเผชิญกับการขาดทุนจากหลักทรัพย์ถึง 6.84 แสนล้านดอลลาร์

หน่วยงาน FDIC กล่าวว่าการขาดทุนจากหลักทรัพย์ในระบบธนาคารเพิ่มขึ้น 1.26 แสนล้านดอลลาร์ในช่วงที่ปิดไตรมาสที่ 3 โดยเพิ่มขึ้นถึง 22.5% ในช่วงเวลาไม่กี่เดือน

การขาดทุนจากหลักทรัพย์ถือเป็น Unrealized Losses หรือการขาดทุนที่ยังไม่เกิดขึ้นจริง ซึ่งแสดงถึงความแตกต่างระหว่างราคาที่ธนาคารจ่ายสำหรับพันธบัตรกับมูลค่าปัจจุบันของหลักทรัพย์เหล่านั้นใน Open market

แม้ว่าธนาคารจะสามารถถือพันธบัตรของตนไว้จนครบกำหนด แต่ก็อาจกลายเป็นภาระหนี้สินขั้นรุนแรงได้เมื่อธนาคารจำเป็นต้องเพิ่มสภาพคล่อง

วิกฤตนี้เกิดขึ้นในช่วงต้นปีนี้ ท่ามกลางการล้มละลายของธนาคาร Silicon Valley

การล้มละลายอย่างกะทันหันของธนาคารในเดือนมีนามีสาเหตุมาจากการประกาศว่า ธนาคารขาดทุน 1.8 พันล้านดอลลาร์จากการขายหลักทรัพย์ที่ขาดทุนในพอร์ตบางส่วน

การขาดทุนเหล่าของหลักทรัพย์เหล่านั้นเกิดขึ้นท่ามกลางปัญหาการขึ้นอัตราดอกเบี้ยของ FED ในอดีต และคาดว่าจะคงอยู่ที่ระดับนี้ต่อไปอีกนาน

เพื่อแก้ปัญหาที่เกิดขึ้นจากการล้มละลายของธนาคาร Silicon Valley Bank และธนาคาร Siganature ทางธนาคารกลางสหรัฐฯ หรือ FED ได้เปิดตัวโครงการ Term Funding Program (BTFP) ซึ่งเสนอเงินทุนฉุกเฉินหนึ่งปีให้กับธนาคารที่ประสบปัญหา

FDIC กล่าวว่า อัตราการทำกำไรของอุตสาหกรรมการธนาคารยังมีความยืดหยุ่นแม้ว่าเงินฝากจะถูกถอนออกไปเรื่อย ๆ

“ในไตรมาสที่ 3 เงินฝากในประเทศลดลงเป็นไตรมาสที่ 6 ติดต่อกัน โดยอัตราการไหลออกยังคงพอ ๆ กับไตรมาสแรก และปริมาณสินทรัพย์สภาพคล่องในพอร์ตลดลงในไตรมาสที่ 3 เนื่องจากหลักทรัพย์ลดลง”

“แม้ว่าเศรษฐกิจสหรัฐจะยังคงแข็งแกร่งในปี 2023 แต่อุตสาหกรรมยังต้องเผชิญกับวิกฤตมากมายไม่ว่าจะเป็น อัตราเงินเฟ้อ อัตราดอกเบี้ยในตลาดที่สูงขึ้น และความไม่แน่นอนทางการเมืองโลก โดยสิ่งเหล่านี้จะทำให้อุตสาหกรรมเจอกับปัญหาความน่าเชื่อถือ รายได้ และปัญหาสภาพคล่อง”

Source: DailyHodl